ドル円と日経平均の相関係数の動きから見えてきた、今年の先行きに関するある懸念

ここ10日間ほど、具体的には7月5日を底として結構強い反発をしていることについて、

ラジオNIKKEIなど聞いていると、説得力のある解説ができず戸惑っている評論家が多いようです。

私が聴いた範囲でも、自信なさげな仮説がさまざま披露されていました。

いわく

「トランプの仕掛けた貿易戦争について、そう遠くないうちに手打ちになるという見方が強まっているのだろう」とか。

「アメリカがドル高を容認し始めた」とか。

「第1四半期の決算で、強い見通しや上方修正が期待されている」とか。

「先日の大水害が深刻なので、来年の消費増税が先送りされるという観測が浮上している」とか。

「中国地方の大水害で『国土強靭化』が再び意識され始めたかも」だとか。

どれも、素直に信じるには突っ込みどころがある話題です(実際、金曜深夜にドル円は円高方向に動いてましたし)。

一方、ときどき冷静な評論家もいて、以下のような指摘のほうが真実味を感じますね。

「日経平均指数への寄与度の大きいファストリなどの株式が重点的に買われておりこれは踏み上げ狙いの投機的な(一時的な)上昇」

「空売り、ショートポジションがたまりすぎていた」

基本的に、商売の世界では、お祭りが始まったときに先頭にたってワッショイワッショイと騒ぐ人の方が、好感をもたれ、冷静にとりすましている人は疎まれたり、影が薄くなったりするものではありますが。

日本の株式評論家はやはり、ワッショイワッショイという人が多そうです。

私は、株式投資というのは、世間の見解に迎合しない、ちょっと見方をズラした人しか勝てない世界だと思っていますので、一部の強気派に疎まれるのを承知で、ここは書きたいように書かせていただこうと思っております(ここ以外で株式投資について書く場はそもそも持っておりませんが)。

意外と冷静なのは、為替系の評論家ですね。為替トレーダーは、上げようが下げようがどちらでもよいというスタンスですから。トランプが貿易戦争をそう簡単に終わらせるわけがない、なんて論を堂々とぶつ方もおられるようです。

ただ、個人的にこの手の番組を聴いていてやや違和感を感じたというか、失望したことがありました。

それは、ある観点と今年の株式相場の関連について解説を試みる評論家がいないことです。

それは何か・・・というのは最後の方で説明します。それを指摘するには、まず

前回も行った、ドル円と日経平均の相関について、解説をつづけたいと思います。

今回は割とマニアックな分析をやります。小難しいかもしれませんが、なんとかわかりやすくなるよう心掛けて書いてみます。

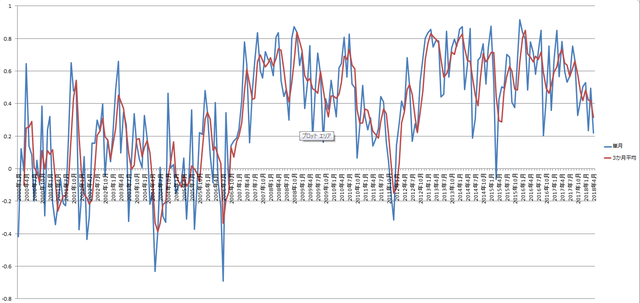

まず、ドル円と日経平均の同じタイミングでの動きの相関性を素直に調べてみました。

多くが予想するように、同じタイミングの動きを比較すると、両者は相関性が高く、ほぼ正の相関を示します。

しかし、実は時期によっては相関性が0になるくらいに激しく上げ下げしていることはご存じでしょうか。

論より証拠。

ドル円(東京時間)と日経平均の日次の増減率をとって月間の相関係数を算出したグラフがこれ。

2006年ごろからおしなべて相関係数が高いのは、このころから特に日本市場で外国マネーの影響力が大きくなったのだろうと考えられます。

しかし、2006年以降で、ときどき相関係数が大きく下がっている時期がありますね。

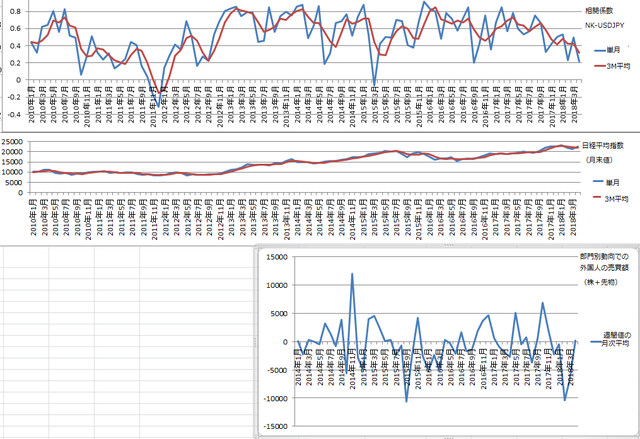

この動きの手がかりをつかもうと、

・日経平均

・部門別売買動向の「外国人(株+先物)」の動向

と比較してみました(手持ちのデータで外国人の動向は2014年以降しかありませんが)。

この部門別売買動向というのは、取引所(JPX)が毎週木曜に公表するデータ(https://www.jpx.co.jp/markets/statistics-equities/investor-type/)で、

分類には「信託銀行」「個人」などの集計もありますが、今回は外国人投資家の売買高だけを比較対象とします。

期間の違うグラフのスケールを手作業であわせたので、見苦しくてすいませんが、こんな感じになりました。

ちょっと余談。JPXの発表する資料から「外国人」の株と先物の売買高を合計するのは割と面倒なのですが、個人投資家でこのデータに早くから注目してブログに書き溜めてくれている方がおられます。夕凪さんという方の「イベント投資日記」というブログを見れば、手軽に数年分の経緯を遡ることができます。私は夕凪さんとは、特に親しいわけではないのですが、コツコツと長年にわたって毎週データをかきとめるという偉業に敬意を表して紹介させていただきます。あるいは、「ロイター」や「株探」を「部門別売買動向」とAND検索することでも、一定期間の数字を手軽に遡ることができます。

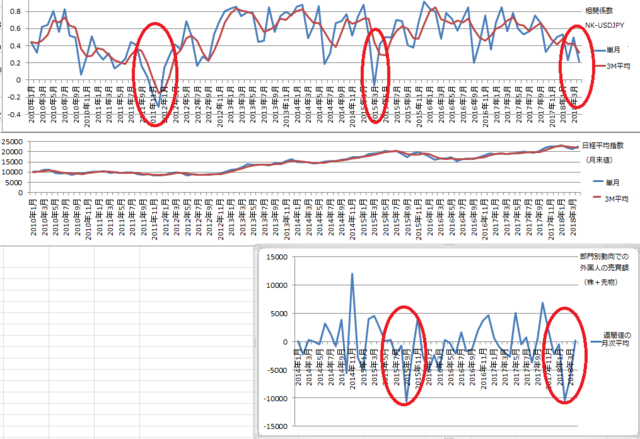

さて、データ分析に戻りますが、ここで注目したいのは、2006年以降で、相関係数が大きく下がった3つの時期についてです。

しかも、外国人投資家のデータがある2015年と2018年についてじっくりみると、相関係数が大きく下がったのとほぼ同じ頃に、外国人投資家は売り越していることが見てとれます。

(1)2011年秋〜冬

(2)2015年春

(3)2018年春

さらに気になることとして、

(3)については現在進行形ですからこの先の株価はわかりませんが、

(1)と(2)については、同時期もしくはやや後に株式指数の下落期を迎えています(日経平均グラフの縦のスケールが小さいので見づらくてすいません)。

下落幅はだいたい2割くらいですかね(2011年7月→11月と、2015年8月→2016年2月の最大幅)。

この時期何が起きたのでしょうか。

現在私の頭の中にあるのは、

「海外で、大きな経済ショックが懸念された時期だった」です。

(1)について

2011年秋〜冬のころは、欧州債務危機が非常に大きく懸念された時期です。

参考資料 :三菱東京UFJ銀行のレポート「米国経済の見通し」(2011年11月30日付)

(2)について

この年も再び、新興国の債務問題が浮上した年です。ご記憶の方も多いように、中国の経済減速も騒がれました。

当時のレポートを見ると、みずほ総合研究所の2015年11月17日付の「内外経済見通し」では、

「2000年代以降の世界的バランスシート調整」として、

第1局面(2007-2008) 先進国の債務問題(サブプライム問題など)

第2局面(2009-2012) 先進国の財政問題(ギリシャショック、欧州債務危機など)

第3局面(2015) 新興国の債務問題(中国の構造調整、新興国経済の調整、資源安)

という分類がされています。

簡単にここまでまとめると、私が考えていることは下記となります。

・ドル円と日経平均の相関性が著しく下がる頃に、外国人投資家は日本株を大きく売り、リスクオフの行動をとっている

・外国人投資家がそうした行動をとる背景としては、新興国などの世界的な経済調整を予想してのものである可能性が高い

さて、

(3)の2018年前半

現在世界で起こっていることは、

アメリカの金融引き締めに伴い、新興国通貨が下落し、徐々に新興国の経済危機が話題になりつつあります。

この動向に関して、定点観測したいのは、たとえばこんな指数。

この指数が今年は下がりまくっています。

ロイターやブルームバーグなどの報道では、アルゼンチン、トルコ、メキシコ、ブラジルあたりが取りざたされています。

こんな警告的なコラムをロイターが掲載しているのも最近みかけました。

私は国際政治の専門家ではありませんので、これがどこまで真相を突いているのか論評は避けます。

とりあえず私が認識できるのは、

「新興国経済の先行きを心配して、株式から資金を引き揚げる行動を海外投資家が取ったことがデータから推測できる」

ことです。

JPXの部門別売買動向によれば、今年1月から7月初めにかけて、外国人投資家は、株と先物あわせて7兆円規模の売り越しだったとされます。

直近では、外国人投資家は買い越す週もあるようですが、再び日本株に資金を戻すのは、

新興国の経済危機が去り、ある程度、見通しが立ってからのことになるのでは。

それは、アメリカのFRBが金利引き上げをやめてからのことかもしれません。少なくともあと半年は、ゴタゴタしそうですね。

そして、上記(1)および(2)の歴史から類推すれば、

海外投資家がリスクオフして、また戻ってくるまでには、

日経平均が少し大きめに下落する時期を迎える可能性

も想定せざるを得ません。2011年や2015年の動きからみて、指数ベースで2割くらいですかね。

もちろん、その調整が長引いて、以前に触れたような、米国イールドカーブのフラット化や、

FRBの金利政策によるオーバーキルが問題視されるような流れ、さらには、日本の消費増税などの動きが重なってしまうと、

もっと大きく長い調整期を迎える可能性も、少し心配かな、というところです。

ということで、前半で書いた、ラジオNIKKEIを聴いていて、違和感を感じた点の話題に戻りましょう。

もうここまで読まれた方はおわかりと思いますが、それは

株式市場の動きと、新興国の経済危機を関連づけて解説を試みた評論家がいなかった

ことです。私が、聴いていた限りですが。

トランプと中国の動きばかりをやたら気にして、「株価が上がる背景には貿易戦争は和らぐ期待がありそうだ」などと解釈するのは、ちょっとトランプばかりみてお疲れなのでは、と感じます。

トランプの貿易戦争以前、今年1月から外国人投資家が売り越しに着手して7兆円を売り越したという事実、その理由をまず整理して、その要因が今はどうなっているのか、というところから分析しないと、本質を見失うんじゃないですかね?

ちなみに直近の上昇に関連する点で新興国の動向をみると、上で紹介したMSCI Emerging Markets 新興国市場指数は、6月末〜7/5あたりで下げが落ち着いて小反発しています。

新興国の状況がこの間本当に上向いたのかよく知りませんが、これをみて、売り方の踏み上げを仕掛ける動きが出たのでは、と私はとらえています。

というわけで現状、私は直近の上昇を、「投機的な一時的な反発」とみていますが、ここからさらに持続的に上昇できる可能性も真っ向からは否定しません。新興国の経済危機について、G20などの海外首脳の議論を経て、何か明るい材料が発表されるかどうかを気にして海外ニュースを見ているところです。