Russell2000が置いてきぼりという歪みを内包しつつも平穏【11/16】

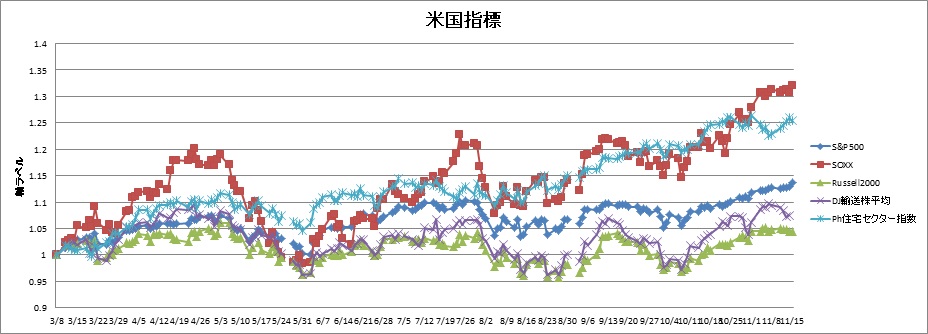

2つめのグラフについて、

アメリカでRussel2000が置いてきぼりをくらっていることをどうとらえるかですね。

このグラフだと、半導体SOXXと住宅セクター指数がとにかく目立ってしまっていますが、ここで注目したいのは、青色のS&P500の最高値更新に対する、緑色のRussell2000の元気のなさです。

日本でも日経225が強い割に、マザーズが置いて行かれているのと似た構図です。

歴史的にいうと、小型株が置いてきぼりをくらう相場は、あまり良い兆候ではありません。

「Russell2000 景気」などで検索すると、景気下降時に大型株より先にRussell2000から下落が始まるものだ、と書いてある記事がたくさん検索できます。

少し調べたら、ブルームバーグは6月にそのような観点からの解説を掲載していました。

米景気に警戒信号−小型株と運輸株の指標が09年以来の低水準に接近

最高値を絶賛更新中のS&P500ですし、半導体と住宅セクター指数の強さをみるにつけ、この2極化相場、そう簡単には終わりそうもない気もします。

いますぐそわそわする話ではなく、心配をするのは、はっきりと大型株が下り坂になってからでよいのです。

いったん下り坂になると、「2007年〜2008年」や「2016年前半」の推移が想像されて仕方ないくらいには、大型株ー小型株の歪みは不自然なものとなっていることは事実です。

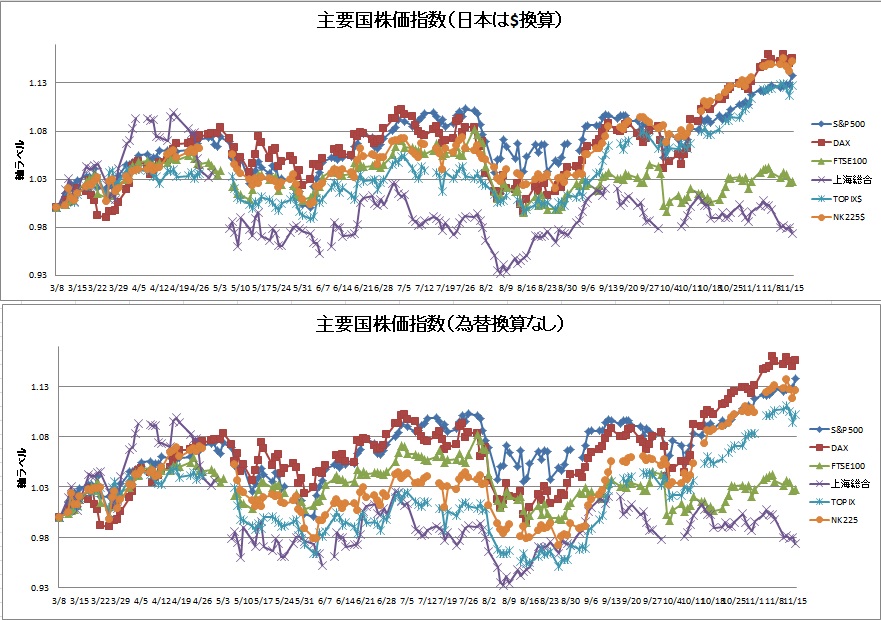

もうひとつの気になる2極化は、1つめグラフで、強い米日独 弱い英中、という構図についてです。

(強いのはS&P500 NK225&TOPIX DAX 、 弱いのはFTSEと上海総合指数)

中国と貿易量の多い、金融緩和余地も乏しい日独がこのままアメリカと同じ位置にいられるのは、ファンダメンタル面から考えると、若干、不自然なようにも思え、日独はもう少し下へ、アメリカとのデカップリングの可能性を考えたくなります。

ただしこの観点についてもグラフでは何の兆候も見えていないので、いまはただの仮説と申し上げざるを得ません。